Транзакция это что такое: как делается перевод денег + отмена, фиксация, банк, платежная система

Классическое понятие транзакции раскрывает этот термин как осмысленную и логическую операцию, которая несет в себе какой-то смысл. В этом контексте транзакция может быть совершена только целиком. Традиционно, понятие транзакции используется в банковском деле. Да и обыватель привык слышать слово транзакция как раз в контексте переводов денежных средств. Однако, это понятие куда более глубокое, чем принято считать. Об этом сегодня и поговорим. А заодно разберемся со всеми вопросами, которые затрагивают определение транзакции.

С точки зрения физики

Транзакция используется не в классической физике, а в квантовой механике. Это называется транзакционной интерпретацией. Интерпретация эта обращается к квантовой механике. Кстати, транзакционная интерпретация в теории может помочь решить сразу несколько проблем:

- Роль наблюдателя.

- Традиционные парадоксы в квантовой механике.

- В копенгагенской интерпретации квантовой механики.

Фокус тут в том, что базовым элементом этой интерпретации является определенная транзакция. Она описывает событие (квантовое) как обмен между запаздывающими и наступающими волнами.

Всё дело в том, что копенгагенская интерпретация имеет один серьезный недостаток. В случае с Копенгагенской интерпретацией, реальность в буквальном смысле зависит от наблюдателя. Вы наверняка об этом слышали, если когда-нибудь интересовались квантовой запутанностью. Так вот, в транзакционной интерпретации нет этого недостатка.

Но дело даже не в этом. Сама транзакционная интерпретация уже подверглась серьезной критике. Все рассматривать не будем, так как это тема для физиков, но не для обычного гражданина, который вообще ничем подобным не интересуется.

С точки зрения психологии

В традиционной психологии транзакция чаще всего называется "трансакцией".Это один из элементов трансакционного анализа, отдельной психологической модели. Модель эта нужна для того, чтобы описывать поведение человека:

- Когда он находится в составе группы.

- Когда он находится один.

Фактически, модель эта включает в себя некоторые философские концепции, теоретический аспект самопознания и взаимодействия с другими людьми.

Естественно, для транзакционного анализа фундамент был подготовлен очень давно. По сути, это классический психоанализ. Фокус только в том, что транзакционный анализ является более масштабной и объемной моделью. Да и для общего понимания транзакционный анализ куда более прост. А постичь даже основы психоанализа удается далеко не всем.

Основной составляющей транзакционного анализа является система, которая одну и ту же личность человека разбирает в разных ситуациях. Иными словами, создатели транзакционного анализа используют некое состояние (по отношению к человеческому эго), которое может проявляться в определенной ситуации.

Иными словами, попадая в разные ситуации, с точки зрения транзакционного анализа, вы проявляете одно из эго-состояний.

Фактически, транзакционный анализ можно воспринимать как рациональный (хоть и не самый объективный) инструмент для понимания человеческого поведения.

Кстати, пик интереса к этому анализу прошел еще 50 лет назад. Но некоторые всё еще пытаются его использовать. И раз уж мы затронули транзакционный анализ, давайте попробуем разобраться с тем, что это за эго-состояния такие:

- Ребенок.

- Взрослый.

- Родитель.

Эго-состояние первой категории предполагает творческие проявления человеческой личности. В этом состоянии проявляется "запись" детских переживаний.

Вторая категория не имеет привязку к возрастному цензу. Фактически, это состояние опирается на восприятие текущей реальности. Состояние это достаточно хорошо организовано.

Эго-состояние родителя это поведенческие модели и установки, которые были переняты у кого-то другого. Первоочередным источником тут как вы можете догадаться, являются родители. Иногда это может быть критическое поведение, какое-либо предубеждения и т.п. В контексте транзакционного анализа, используется система единиц общения. За единицу общения приняли трансакцию. Сама трансакция состоит еще из реакции и стимула.

В контексте человеческого диалога, стимул и реакцию можно строго категоризировать. Например

- Вы не подскажете который час?

- Пол-первого.

Первая составляющая это стимул. А вторая это реакция. И процесс общения с точки зрения ТА, это как раз обмен трансакциями.

Тут есть и своя собственная классификация трансакций. Скрытой трансакцией называют схему, при которой определенный человек утверждает что-то конкретное. При этом, индивид подразумевает нечто совсем другое, что сильно отличается от смысла сказанного. Практика показывает, что скрытые трансакции можно определять рассогласованием между:

- Жестикуляцией.

- Выражением лица.

- Тоном голоса.

- Сказанным.

Фактически, скрытая транзакция позволяет начинать разного рода психологические игры. Но об этом мы сегодня говорить точно не будем, тема слишком большая, а к трансакционному методу теория игр имеет опосредованное отношение.

Следующей категорией являются пересекающиеся транзакции. В этом случае вектор реакции и стимула будет пересекаться. Правда пересечения здесь идут между эго-состояниями. И на практике, конфликтное пересечение должно образовываться за счет того, что 2 индивида используют разные трансакции. Это впоследствии может приводит к скандалу.

Давайте попробуем разобраться с тем, как это работает. Предположим, у нас есть простой бытовой диалог. Муж спрашивает у жены, где его новые ботинки. В ответ на что жена начинает отвечать тем, что она постоянно виновата во всех бедах, и уходит в глубокую истерику. Как эта ситуация выглядит с позиций транзакционного анализа? Очень просто. В стимуле закладывается следующее направление.

- Взрослый человек.

- Взрослый человек.

Один взрослый человек спрашивает другого, где ботинки. Вот только реакция уже совсем другая. Это конструкция ребенок-родитель. И таких схем и конфликтов ежедневно происходит тысячи по всему миру. Вы наверняка сталкивались с неадекватной реакцией собеседника в ответе на ваш вопрос. Так вот, если хотите сформировать понимание ситуации, можно воспользоваться транзакционным анализом.

Правда транзакционный анализ это не панацея, как вы понимаете. Потому что реакция ребёнок-родитель может быть чем-то спровоцирована. Возможно даже ненавистью к мужу. Но причинно-следственные связи в транзакционном анализе подобного порядка обычно не рассматриваются.

Последняя категория транзакций это параллельные или дополняющие. Тут все предельно просто. Муж спросил, где ботинки, жена ответила что в шкафу. Люди в одном и том же эго-состоянии, и де-факто никаких конфликтов не происходит. Одна транзакция дополняет другую. Стимул дополняется реакцией. Всё в порядке, никто ни с кем не ругается. На этом мы пожалуй с транзакциями в контексте психологии и закончим. Потому что это не единственная сфера, где применяется термин транзакции.

С точки зрения информатики

Да, транзакции есть даже в информатике. В этой области транзакцией называется целая область или если угодно группа операций (последовательных) осуществляемых по отношению к БД (база данных). В информатике транзакция это логическая единица работы с какой-либо информацией. Звучит просто, но понятно не всем. Кроме того, транзакция может быть:

- Выполнена.

- Не выполнена.

Если транзакцию выполнили успешно, с сохранением целостности данных, то получается результат. Важно понимать, что транзакция в информатике исполняется независимо от других процессов. Если транзакция не выполнена, то никаких последствий и эффектов за этим следовать не должно. Транзакции в информатике могут быть как распределенными, так и параллельными. Стандартные транзакции всегда последовательные.

Распределенная транзакция предполагает участие сразу нескольких систем. Потому что для такой транзакции придётся использовать более сложную логику. Кроме того, транзакции в определенных системах могут быть даже автономными.

И вместе с тем, транзакции в информатике ближе всех к тому, что мы привыкли наблюдать в банковской сфере. Как раз для разъяснения примера транзакции в информатике мы сейчас и приведём вам пример из банковской тематики. Итак, у вас есть 2 банковских счета. Это счета А и Б соответственно. Пускай А и Б будут идентификационными реквизитами в нашей системе. Задача перед нами стоит следующая: нужно с одного счёта перевести на другой 20 денежных единиц. Как будет выглядеть последовательность действий? Все предельно просто:

- Читаем баланс счета А.

- Снижаем баланс на 20 единиц.

- Фиксируем сниженный баланс счета А.

- Читаем баланс счета Б.

- Увеличиваем баланс на 20 единиц.

- Фиксируем повышенный баланс на счёте Б.

Это один из вариантов. И вся эта последовательность как раз называется транзакцией. Если транзакция не будет совершена целиком, то у нас возникнут проблемы. Потому что держателя счёта А мы можем, например, оставить без денег. При том, что владелец счёта Б просто не получит денежный перевод. Кстати основной системой описания свойств для транзакционных систем является ACID. Проблема только в том, что реализовать все уровни свойств и изоляции на практике не так просто, как может показаться. Потому что придётся в буквальном смысле:

- Актуализировать всю поступающую информацию.

- Постоянно вносить изменения в БД.

Более того, нужно менять свойства (периодически) и саму таблицу индексов. А все эти операции могут привести к тому, что закончится место на диске (условно). Или операция займет слишком много времени и будет автоматически прервана. Если наступило прерывание, то возврат БД к актуальному состоянию должен состояться без каких-либо жестких ограничений.

Во времена разработки первых коммерческих систем управления базами данных, использовали блокировку доступа. Впоследствии начали вводить схему журнализации всех изменений, теневые страницы и т.п. Кстати, это всё используется и по сей день. Например если вы на работе пользуетесь системой 1С и локальными сетями, то сетевой администратор может отследить любые изменения, которые вы сделали. Журнализация вообще на данный момент используется повсеместно, проще сказать где ее не применяют.

Кстати, еще 16 лет назад был придуман механизм упреждающей журнализации Это использовали в распределенных системах управления базами данных (в основном для веб-разработки). В этом случае любое действие и транзакция записывались сначала в журнал. А только потом, изменение уже вносилось в базу данных. Это позволяло перестраховаться от того, что изменение будет утеряно.

В конечном счете, появилась и следующая итерация развития таких систем. Фактически, от старого механизма блокировки удалось все-таки избавиться. Фактически, следующим этапом станет параллельный доступ. Параллельный доступ осуществлялся уже посредством введения меток по времени. И никакой журнализации не понадобится.

В Оракл, старше 7 версии, используется специальный сегмент, чтобы откатывать базу данных при необходимости. Если же транзакция чтения была направлена на страницу с более старой меткой, то используются данные как раз из этого сегмента. Правда чтобы такой механизм работать, без журнала обойтись не удалось. Правда теперь это журнал транзакции. Путать его с механизмом упреждающей журнализации всё-таки не стоит. Потому что в журнале транзакций отсутствуют данные. В частности, работа с таким журналом реализована следующим образом:

- Записываются намерения о проведении операции.

- Выполняется сам набор операций (при это состояние страниц до изменения вносится в сегмент для отката).

- Записывается финальный результат.

Правда есть масса других подходов, скажем прямо, журнал транзакций это не самый универсальный механизм. На этом с транзакциями в информатике пожалуй и закончим. Теперь самое время перейти к банковским транзакциям, так как в сегодняшней публикации они представляют для нас наиболее интересный предмет обсуждения.

Коротко о банковских транзакциях

Ну или не совсем коротко. Транзакция что это такое простыми словами? Это перевод денежных средств с одного счёта на другой. Транзакция по банковской карте что это? Это механизм, благодаря которому вы можете:

- Переводить деньги с одной карты на другую.

- Оплачивать покупки в терминалах.

- Покупать что-нибудь в интернет-магазинах.

В общей системе определений, транзакция это сделка, которая предполагает использование банковского счёта. Важно понимать, что в общей системе определений это буквально любая сделка. Транзакции могут быть:

- В режиме онлайн.

- В режиме офлайн.

Транзакция может быть совершена даже без использования каких-либо электронных устройств, со стороны клиента. Например вы можете подать письменное распоряжение в банковскую организацию о том, что нужно перевести денежные средства с одного счета на другой. И операционный сотрудник выполнит это распоряжение.

Правда в последние годы распоряжения всё чаще подаются через интернет-банкинг и другие системы. Потому что так быстрее и удобнее.

История развития систем обработки банковских транзакций

На территории Российской Федерации бумажные чеки практически не использовались последние 100 лет. Однако в США чеками до сих пор пользуются. Фактически, сейчас любой качественный платежный сервис должен обеспечивать:

- Быстрое одобрение платежа.

- Высокую скорость осуществления транзакций.

В принципе, на этом все требования со стороны клиентов и заканчиваются. Механизм всегда один и тот же, что сегодня, что 100 лет назад. А вот сама цепочка транзакций сильно менялась. Фактически, вся история развития банковских переводов складывалась из постоянных изменений. Изначально, всё выглядело так:

- Вы выписываете чек на одну сумму.

- Получатель чека идет в банк и обналичивает этот чек.

Всё предельно просто и понятно. У нас есть схема из 4 участников. Это покупатель и его финансовый представитель. А также продавец и его представитель.

При этом, финансовый цикл обращения чеков выглядел отнюдь не так просто. Потому что существовали чековые книжки, лимиты, инкассирующие банки и т.п.

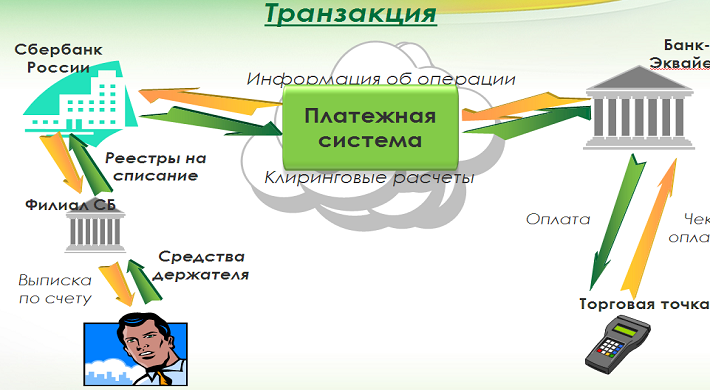

И фактически, в современной системе банковских переводов процессинг начал дополняться 5-м участников всей схемы. Теперь у нас есть:

- Покупатель услуги.

- Банк-эмитент.

- Платежная система (посредник).

- Банк-эквайер.

- Продавец услуги.

Изначально платежи проводились не так, как сейчас. Потому что не было чипов и бесконтактных модулей. Изначально работа велась с магнитными полосами. Они кстати, сохранились на современных банковских картах до сих пор. Первым торговым терминалом стал так называемый импринтер. Через импринтер карту буквально "прокатывали" и получали оттиск данных карты.

При этом, получался документ, который именуется слипом. Слип имел 3 копии. Одна предоставлялась продавцу, другая покупателю, а третья банковской организации. Фактически, слип стал своеобразным развитием стандартного банковского чека.

При этом, авторизовать транзакцию нужно было по телефону, голосом. И до того, как появились первые ПОС-терминалы, именно так расплачивались банковскими картами. Возможно многие граждане даже в зрелом возрасте не застали времена работы импринтеров. Хотя бы потому, что в России они появились очень поздно. Это сейчас банковские карты есть у всех. И никакого иного варианта быть не может. А во времена существования импринтеров, банковскими картами пользовались далеко не все.

Выглядел механизм приобретения товара через банковскую карту очень "громоздко". Просто представьте себе, что для авторизации каждого платежа продавцу необходимо было:

- Связаться с банковской организацией по телефону (эквайером).

- Эквайер связывался с эмитентом.

- Эмитент выдавал разрешение.

Вся эта цепочка связей осуществлялась через процессинговый центр. Кстати, процессинговые центры занимаются обеспечением этой инфраструктуры до сих пор. Правда общая схема поменялась. Но в те времена это было вполне привычным занятием. Просто и банковские карты были не у всех. И транзакций подобных совершали не так уж и много.

Кстати, механизм авторизации платежа по телефону сохранился и сегодня. Если есть лимит по МСС-операции и вы его превысили, то придется подтвердить платеж по телефону. Правда в современной России вам просто скорее всего заблокируют карту. Возможно на каких-либо премиальных картах система авторизации по телефону всё еще работает.

Ключевой поворот развития это появление терминалов POS. Они упростили всю схему работы.

Естественно, количество банковских карт начало постепенно увеличиваться. А сотрудники процессинговых центров стали перерабатывать. Сюда подключились еще и разработчики разного программного обеспечения. И началась революция в сфере обработки банковских транзакций.

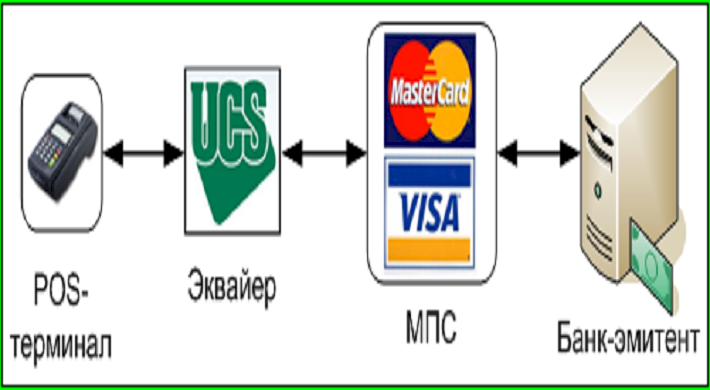

А международные платежные системы просто прибрали весь бизнес на картах под свой контроль. Фактически, именно представители и МПС сейчас регулируют отчетность, задают стандарты и обучают банковских служащих. Современная схема работы с POS-терминалом теперь выглядит так:

- Терминал отправляет данные на сервер.

- Сервер запрашивает авторизацию в процессинговом центре.

- Процессинговый центр запрашивает авторизацию в платежной системе (и получает ответ).

- Платежная система запрашивает авторизацию у банка-эмитента (и получает ответ).

По окончании дня, из процессинговый узел передает все данные на сервер регулятора (международная платежная система). Это клиринговая информация. В ней содержатся все данные о том, сколько денег платежная система должна заплатить эквайеру. Но происходит это не так быстро. Потому что международная платежная система будет обрабатывать все данные в течение 3 дней. И только после этого они переводят денежные средства на счет банка-эквайера.

В свое время на проведение транзакции в среднем уходило до 45 секунд. Уже в 2016 году требования платежных систем сильно поменялись. Так, для авторизации по операции (ритейл) давали 5 секунд. Для работы с банкоматами всего 15 секунд. Кстати, во-многом такое ускорение и прогрессивный рост стали возможным за счет того, что магнитные полосы стали меняться на чипы.

Эра чипов на банковских картах

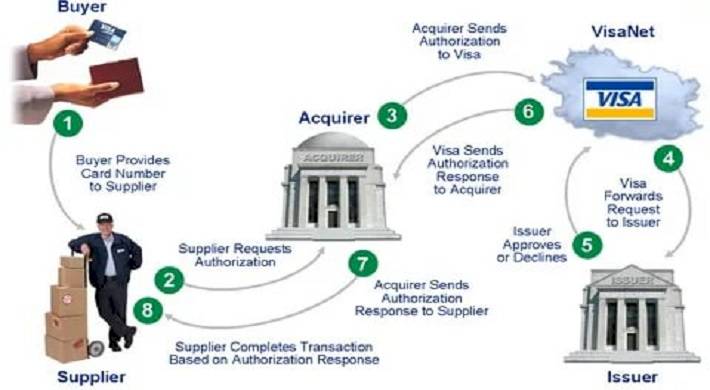

Первые чипы начали появляться уже в 1995 году. Это система EMV. Теперь фактически начала вырисовываться новая схема:

- Терминал отправляет запрос в банк-эквайер.

- Оттуда передаются данные в платежную систему.

- Оттуда поступает информация в банк-эмитент.

И это только первая цепочка. А далее запускается ответ:

- Эмитент передает код авторизации в платежную систему.

- Из платежной системы передаются статичные данные аутентификации в банк-эквайер.

- Эквайер передает код авторизации на терминал.

При этом, терминал никогда не оценивал риск транзакций по магнитным полоскам. Более того, именно из-за несовершенства магнитных полос и было принято решение вводить чипы. Потому что магнитную полосу очень легко скопировать. Сейчас настолько легко, что вы даже можете сделать это условно в домашних условиях. Естественно, при наличии соответствующего оборудования.

Вся вышеописанная схема актуальная для работы с магнитной полосой на карте. А вот с введением первых стандартов EMV технологии начали меняться. Начнем с того, что данные для аутентификации уже динамические. После того как данные поступают в терминал, они оцениваются по рискам. После чего начинается сложная система шифрования:

- От терминала до эквайера данные поступают в одном режиме.

- От эквайера в платежную систему идут уже другие данные.

- Платежная система передает данные на сервер эмитента.

И уже на базе эмитента проводится проверка. Кроме того, банк-эмитент получает возможность обновлять информацию о карте сразу после аутентификации. Кроме того, аутентификация теперь может быть взаимной. Ну и налажен алгоритм проверки динамических криптограмм.

Данные поступили в банк-эмитент и были проверены. Что происходит дальше? Дальше запускается передача данных через APRC. И так до платежного терминала.

Надо сказать, что банковские организации очень сильно сопротивлялись тому, чтобы поголовно переходить на чипы. Более того, в России даже пришлось вводить положение ЦБ РФ 382-П, чтобы исключить карты только с магнитными полосами из оборота.

Да и представители платежных систем подтверждают, что поначалу банковские организации по всему миру просто отказывались переходить на новую систему.

Всё потому, что сама затея замены пластика была очень дорогой в исполнении. Да и первые чипы были очень дорогими. Не говоря уже о том, что нужно было менять все картоприемники. А теперь представьте сколько оборудования надо поменять, если мы говорим о таком крупном банке как Сбер например. Однако, в конечном счете все получилось. А некоторые производители чипов на этом просто обогатились. И впоследствии именно компании-производители чипов дадут старт новым технологиям. Сейчас используются бесконтактные пластиковые карты с модулями RFID. Но это уже совсем другая история.

Работа банкомата в разрезе

Сразу отметим, вся информация опубликованная ниже доступна в общих источниках. Процессинг в банкоматах реализован тремя механизмами:

- HSM (ключи безопасности и шифрование).

- Back End (офлайн-канал обмена).

- Фронт Энд (онлайн-сообщения).

Фронт энд нужен для обработки данных от терминалов и банкоматов. Этот механизм обеспечивает возможность авторизации карт на уровне платежной системы.

Back-End нужен только для обмена финансовыми сообщениями с платежной системой. Кроме того, этот модуль позволяет закрывать операционный день.

У любой банковской организации (современной) есть 2 метода подключения к платежной системе (международной). Это онлайн-метод и офлайн. Для чего они используются мы уже рассказали выше. Онлайн-подключение к банкомату осуществляется через конкретного провайдера. Это требование международной платежной системы. И пресловутая Visa (например) всегда доступна только для локальных сетей в рамках всего одного провайдера. И только этот провайдер будет налаживать канал связи между:

- Банком.

- Платежной системой.

У провайдера используется собственная оптоволоконная сеть, которая прокладывается к банковской организации. Кстати каналов используют два, это основной и аварийный. Кроме того, провайдер занимается установкой маршрутизаторов. И управляет маршрутизаторами именно провайдер, а не банковские служащие и IT-сотрудники.

На прикладном уровне весь обмен данными осуществляется по отдельным протоколам. Эти протоколы разрабатываются платежными системами. А сами сообщения шифруются через HSM. И вот тут самое время приоткрыть "тайну HSM". Это обычный "черный ящик". Этот ящик генерирует несколько компонентов, из которых и складывается мастер-ключ банковской организации.

Немного об оффлайн-подключениях. Это обмен данными между банком и платежной системой. Передается массив сразу за 1 операционный день.

Интересно и то, что модуль HSM имеет сразу несколько уровне защиты от взлома. Если есть хоть намек на то, что ключ был скомпрометирован, вся память будет уничтожена. И восстановить память модуля просто не получится. Возможно вы слышали что-нибудь о кодах БИН. Так вот, это еще один из идентификаторов для системы безопасности. И для каждого БИНА генерируется собственная пара ключей.

В процессе работы номер карты тоже подлежит ступенчатой валидации. Механизм валидации сейчас разбирать подробно не будем. От греха подальше.

Все банкоматы работают по БИН-ам. Сценарий работы банкомата регулируется таблицей FIT. И посредством этой таблицы можно ограничивать или расширять работу банкомата. Например:

- Любые операции.

- Только проверка баланса.

- Только прием денежных средств и выдача денежных средств и т.п.

С точки зрения инженера, обычное снятие денежных средств с карты выглядит как целая спец.операция:

- Вы вставляете банковскую карту.

- Банкомат распознает карту и предлагает экран с функциями.

- Вы выбираете выдачу денежных средств в размере 1000 рублей.

А вот дальше начинается "волшебство". Банкомат шифрует данные мастер-ключом. После чего все сообщение шифруется еще одним ключом и передается на модуль Front. Этот модуль начинает верифицировать банкомат по идентификатору. После чего всё сообщение будет расшифровано открытой частью ключа коммуникации.

Далее начинается проверка по БИН. После этого расшифровывается еще один блок данных мастер-ключом. И только после этого подается запрос на списание средств. В этот момент будут проверять есть ли лимит по карте, остались ли вообще денежные средства и т.п. После обработки запроса сообщение зашифровывается обратно и передается в банкомат. Банкомат расшифровывает сообщение и выдает вам денежные средства. Или не выдает. В зависимости от того, каков результат был в процессе проверки счета. Возможно у вас там и не было денег вовсе.

Если денежные средства были выданы, то информация об этом передается в точно такой же последовательно обратно.

Но так всё выглядит только для вас. Потому что в этот момент устанавливается специальная hold-блокировка. Дело в том, что традиционных клиентских счетов в процессинге вообще не существует. Вся система работает на авторизационных лимитах. Но всё это только при том условии, что вы вставили карту того же ВТБ в соответствующий банкомат. А что если банкомат другой организации? Участие платежной системы будет здесь более заметным.

Фактически, только к концу дня лимит авторизации клиента снизится на 100 рублей (условно). Но это вовсе не означает, что вы сможете уйти в овердрафт на карте, которая этого не предусматривает. Потому что синхронизация налажена отлично, и снять миллион рублей до конца операционного дня с карты где было 200 000 рублей не получится. В силу того, что такие лимиты вообще не получится перекрыть в России. Ведь везде установлены ограничения:

- По сумме изъятия денег через банкомат.

- По сумме изъятия денег за сутки.

Даже если бы этих ограничений не было, снять лишние деньги со своего счета не получилось бы. Если вы вставляете условную карту ВТБ в банкомат Сбера, цепочка разрастается:

- Вы вставляете карту.

- Банкомат распознает ее как "чужую".

- Включается ограниченный FIT (например только выдача денежных средств и просмотр баланса).

- Вы запрашиваете 200 рублей на выдачу.

- Ключ ПИН шифруется.

- Сообщение шифруется.

- Данные передаются в модуль Front.

- Модуль расшифровывает сообщение.

- Определяется чужой БИН (принимается решение о передаче сообщения в платежную систему).

- Сообщение шифруется и передается в МПС.

Далее начинается сценарий на уровне платежной системы. Платежная система расшифровывает сообщение закрытой компонентой и определяет принадлежность БИН. После чего сообщение передается в банковскую организацию выпустившую карту (эмитент).

Уже у эмитента используется другой ключ для дешифровки сообщения, осуществляется авторизация карты и происходит списание денежных средств.

В этой последовательности операций есть еще 10 пунктов, но мы не будем их раскрывать, вы и так уже наверняка запутались. Фактически, даже после осуществления всей процедуры передачи денежных средств не было. Потому что для эквайера все выглядит следующим образом:

- Эквайер выдал собственные денежные средства клиенту другого банка.

- Возмещения не было.

Поэтому в конце рабочего дня подается отчет в международную платежную систему. По этому отчету МПС формирует требование, которое передается эмитенту. Более того, за такую операцию еще и берется дополнительная комиссия. В теории, некоторые российские банки могут организовать собственный процесс обмена данными по картам. В этом случае участие международной платежной системы даже не будет обязательным. Но это уже совсем другая история и разбирать мы сегодня её не будем.

Транзакции без интернета и возврат денег на счёт

Система transaction-offline позволяет осуществлять покупки с карты даже без фактического запроса в банк. Т.е. никакого обращения в банк в момент авторизации карты не происходит. Подобную схему начали использовать в POS-терминалах, применяющихся в гражданской авиации. А все потому, что поначалу интернета на борту не было даже у пилотов (условно). Да, другие каналы связи безусловно были, но использовались они отнюдь не для обработки банковских транзакций. А у пассажиров бизнес-класса нет желания таскать с собой карманы с наличными средствами. Как же обеспечить обслуживание по картам? Для этого и существует специальный режим на POS-терминалах.

Работает это следующим образом:

- Вы решаете что-то заказать.

- Стюардесса протягивает вам терминал.

- Терминал осуществляет предварительную авторизацию и фиксирует номер транзакции.

Всё. До окончания полёта ничего происходить не будет. Только после того как самолёт сядет, терминал подключится к интернету и начнет обрабатывать транзакции.

В теории, клиент мог бы улизнуть с картой без денег и ничего не платить. На практике, такие терминалы сейчас используются редко. А если и используются, то работа с транзакциями начинается еще на подлете. Кроме того, убегать и прятаться смысла нет. Ведь авиаперевозчик знает все данные пассажиров на борту.

На момент размещения публикации подобная схема оплаты услуг почти не используется. Потому что интернетом в той или иной мере пользуются уже даже в салонах самолётов. Никаких особых проблем с этим не наблюдается. Впрочем, у отечественных авиаперевозчиков иногда все-таки проскакивает требование об отключение устройств. А теперь кратко о том, как отменить свою транзакцию. Да, подобная возможность есть у пользователей:

- Master Card.

- Visa.

Это называется механизмом опротестования транзакции. Нужен этот механизм для того, чтобы работать со случаями мошенничества. Ведь если вы отдали деньги мошенникам, то лучше вернуть их без судебного разбирательства? Да и нет. Потому что отменить платеж может сам мошенник. Поэтому международные платежные системы не афишируют наличие чарджбэка. Более того, найти правила осуществления этой процедуры на официальных сайтах очень сложно. Но мы уже знаем об этом механизме.

Для того чтобы отменить транзакцию, нужно воспользоваться одним из оснований. Сразу скажем: просто отказаться от платежа вы не можете. Есть отдельная таблица кодов оснований. Ими и нужно пользоваться. Заявление подается в офис банка-эмитента. Кстати, сотрудник банка может отклонить заявление. Это не возбраняется, подобная возможность предоставляется платежной системой.

Поэтому, для подачи заявления нужен профессиональный юрист. Чтобы ваше заявление "не срезали" еще на самом первом этапе. После принятия заявления все данные передаются в МПС. Там и будет рассматривать заявку на чарджбэк. Учтите, у этой процедуры есть сроки давности. Если заявку удовлетворили, то спустя определенное время транзакция будет отменена. А денежные средства будут возвращены эмитентом. Саму процедуру опротестования транзакций сложной не назовешь. Но трудностей на этом пути будет немало.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-16.

Бесплатная горячая юридическая линия.