Что такое мисселинг: Как происходит инвестиционное страхование жизни

Мисселинг - обычная практика в сфере финансовых услуг, подразумевает ввод клиента в заблуждение. О том, как не купить кота в мешке , как не оказаться обманутым при заключении договора с банком или финансовым учреждением можно узнать уже сейчас. Ведь причин, почему вместо вклада навязывают страхование достаточно много, следовательно, и форм мисселинга будет не меньше.

Примеры мисселинга

Поход в банк для заключения договора о вкладе может закончится подписанием контракта о страховании. На практике это выглядит примерно так: дедушка или бабушка получает достойную пенсию, также помогают финансово внуки и дети, чтобы сохранить для них средства - пенсионер хочет открыть вклад для того, чтобы деньги были под замков и накапливали проценты. Первые банк куда обратится пенсионер - будет тот, в котором он получает пенсию на карту.

Придя в офис, менеджер с особой скрупулезностью подойдет к решению вопроса и предложит самый выгодный вариант, после подписания всех документов и передачи уже имеющихся средств - пенсионер отправиться домой. Однако, через год, когда контракт потребуется продлить и забрать накопленную часть денег окажется, что пенсионер не является вкладчиком банка, а договор, который есть на руках - страховое инвестиционное свидетельство.

Менеджер, который по факту продал ему дорогостоящую страховку - уже перешел в другой банк или просто уволился, следовательно, спрашивать о сложившейся ситуации не с кого. Все деньги, которые были направлены в день страхования перешли на счет премии сотрудника и страховой компании. Вернуть деньги в данной ситуации не получится, при прекращении договора в лучшем случае получится вернуть лишь малую часть, в худшем - возместить штраф. Такой пример обмана - называется мисселингом. Сотрудник продал клиенту банка то, что оказалось выгодным для него и его плана, введя в заблуждение пенсионера, который не прочел договор и поставил свою подпись. Доказать свою правоту самостоятельно - невозможно, ведь ответственность за чтение и изучение всех условий лежит на самом клиенте.

Проблема в том, что столкнуться с таким видом качественного обмана можно:

- В государственной структуре.

- В негосударственном пенсионном фонде - в конечном итоге, клиент может остаться вообще без поддержки в будущем.

- В страховой компании - наиболее распространенная практика.

- В банковском учреждении - здесь все зависит от честности сотрудников.

- В МФО.

Однако, если посмотреть на статистику, то чаще всего обман по финансовым продуктам происходит именно в банках. Сотрудники предлагают то, что выгодно для них, т.е то что отразится на состоянии квартальной премии. Возможно, он и скажет о положительных преимуществах и плюсах страхового вложения, но о минусах заведомо умолчит.

Стоит понять, что вкладчики это не основной вид дохода банка. Чтобы иметь дополнительный источник заработка и обеспечивать своих сотрудников достойной заработной платой - они заключают партнерские соглашения со страховыми компаниями, с брокерскими, с НПФ, с кооперативами и т.д. С другой стороны это также позволяет расширять базу предложений и предоставлять продукты населению в полном объеме. Однако борьба за показателями чаще всего приводит к обману потребителей.

Пенсионерам, которые приходят делать вклад в банке стоит понимать, что суммы до 1,4 млн рублей страхуются на законодательном уровне. Чтобы убедиться в этом, можно изучить последние новости или законодательный проект "О страховании вкладов физических лиц в банках Российской Федерации".

Навязывание продуктов в банках

Стоит понимать, что дополнительная услуга или продукт - это плюс к премии сотрудника. Поэтому он будет идти на довольно изощренные меры, чтобы уговорить рядом сидящего клиента на дополнительную трату. В качестве примера можно привести следующие услуги, приобретать которые вовсе не обязательно:

- Инвестиционное страхование жизни.

- Вложение в ПИФ.

- Инвестиции в ценные бумаги или металл.

- Заключение договора с НПФ.

Доходы по этим услугам довольно сомнительные. Для простого пенсионера, который в них не разбирается - никакой ценности они в будущем не принесут. Однако для сотрудника, который заключает дополнительный договор по такому продукту вместо стандартного вклада - это огромный процент к зарплате.

Также менеджер может предложить "выгодно" разделить сумму вклада, т.е часть направить на сохранение, а часть вложить в один из проектов. Однако прежде чем принять окончательное решение, стоит отдельно ознакомиться с рисками, о которых менеджер молчит.

Риски инвестиционного страхования

При ИСЖ пенсионеру стоит понимать, что деньги получат его дети и родственники только после его смерти. Об этом моменте в 90% случаях сотрудники банков умалчивают. Более того, договор на страхование заключается минимум на три года, изучив поверхностно договор, пенсионер может даже не заметить подвоза в том, что вклад, который он делает будет актуален после его кончины.

Говоря о минусах такого вложения можно выделить:

- Если договор прерывается до истечения срока - получить 100% сумму взноса будет невозможно.

- Выбранная стратегия страховой не всегда окупает вложенные средства - это значит, что гарантии в том, что пенсионер заработает на выгодном страховании нет.

- В договоре всегда есть "мелкий шрифт", учитывающий причины смерти, по которым не возмещаются деньги родственникам.

- Нет гарантий, что в случае отзыва у банка или страховой лицензии - вложение можно будет вернуть. В данном случае, действующее законодательство о страховании вкладов не распространяется.

- В случае, если выбранная стратегия не покажет хорошего результата - вернуть через 3 года можно только сумму вложения. При очевидной инфляции, сумма, которая была вложена сегодня - может ничего не стоить через несколько лет.

Обычно, чтобы запутать клиента, менеджер предлагает ему вложить деньги на депозит в с более выгодными условиями. Клиент не вдаваясь в потребности подписывает договор на инвестиционное страхование жизни, даже не понимая основной сути. Не заметить мисселинг можно только из-за формулировки "вклад", которую менеджер будет использовать при объяснении всех преимуществ.

Что такое вложение ПИФ

ПИФ - обычный паевый фонд, который "якобы" управляется со стороны настоящих профессионалов. Вложение в фонд имеет достаточно много минусов, зная о которых пенсионер бы отказался о заключения договора. Говоря о доходности, которая достигается с учетом огромного риска, вложение в 200-300 тысяч рублей при хорошем раскладе принесет не более 30 тысяч рублей. Такую же доходность может и предложить самый простой вклад в банке, однако в этом случае пенсионер ничем рисковать не будет.

Говоря о схеме, по которой работают ПИФы:

- Отчитываются перед государством - если в работе учреждения будут замечены нелегальные сделки или отток средств за границу, на деятельность ПИФа накладывается арест. В этом случае пенсионер вообще не сможет вернуть свои деньги обратно.

- Инвестиции - если вклад в банке приносит % за счет использования средств для кредитования клиентов, то ПИФ принесет средства за счет выгодной купли/продажи акций.

- Не имея знаний о современном рынке - понять структуру и схему доходности невозможно. Этим пользуются сотрудники ПИФов, которые часто обманывают своих вкладчиков.

Для простых граждан, которые не имеют общего понимания об инвестициях и современном портфеле для выгодной игры на рынке, доходность такое вложение не принесет. Более того, существует очень большой риск и вовсе все потерять. Нередки случаи, когда пайщики оказываются в долгах из-за того, что организатор ПИФа скрылся вместе с деньгами от правосудия.

Инвестиции в облигации и ценные бумаги

Как показывает практика, клиентам банка предлагают вложить деньги в компании "партнеры". Однако, мисселинг в данном случае заключается в том, чтобы рассказать клиенту о "возможном" доходе. Пенсионеру, который ничего не понимает в современном рынке и котировках той или иной сферы, даже не стоит думать о таком предложении. Если в инвестиционном страховании есть шанс вернуть хотя бы депозит, то в данном случае риск потерять все деньги очень высок.

Для того, чтобы улучшить доходность может быть предложено условие, которое подразумевает найм брокера. Однако и здесь стоит понимать, что даже брокер с лицензией не сможет дать гарантию, что завтра акции не рухнут на фондовом или инвестиционном рынке.

Негосударственный пенсионный фонд

С изменением законодательства НПФ набирают все больше популярности среди населения. Для тех, кто еще не вышел на пенсию и имеет на примере стабильный и хороший банк это хорошая возможность накопить себе на достойную старость. Однако для тех, кто уже вышел - переход не будет иметь смысл вовсе.

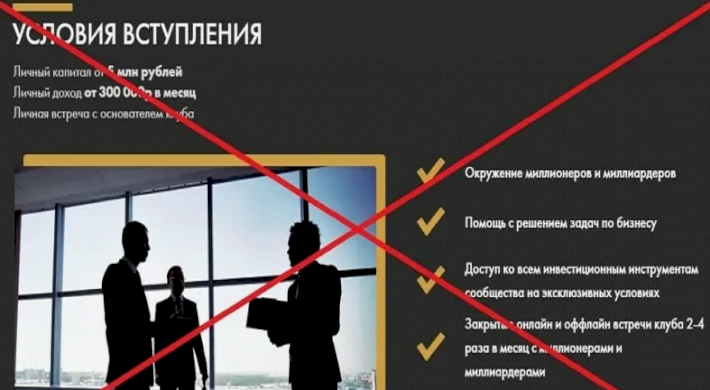

Чтобы разобраться в этом вопросе стоит раскрыть понятие НПФ:

- Негосударственный фонд существует только за счет тех денег, которые вносят участники.

- Чтобы хранение денег себя окупало, организация вкладывает их в различные проекты.

- Переход на НПФ подразумевает отказ от перечислений в государственный фонд.

Как показывает практика, договор на соглашения менеджер может подсунуть как на этапе кредитования - якобы это дополнительная страховка, так и при открытии вклада - якобы это самый лучший по условиям. Риск заключается в том, что если программа куда будут поступать деньги с заработной платы не окупит себя или окажется провальной - клиенты теряют все.

Чтобы не попасть в трудную ситуацию и не повестись на уговоры менеджеров торговых точек или даже банков, желательно изучить проект "О негосударственных пенсионных фондах" (ФЗ N 75-ФЗ).

Нарушает ли мисселинг закон

Многих клиентов, которые доверились менеджеру и попарились собственными средами интересует ответ: "Можно ли привлечь сотрудников за введение в заблуждение?". Ведь по факту, высказать свои претензии по поводу подписанного договора в добром здравии клиента нет смысла. Руководство любого банка лишь пожмет плечами и предложит новую программу для открытия вклада.

Однако, если откинуть в сторону формальности и изучить положение о Правах Потребителей, можно найти довольно много положительных моментов:

- Закон РФ «О защите прав потребителей» регламентирует предоставление полной информации об услуге или продукте со стороны продавца. Это значит, что менеджер обязан сообщить клиенту все условия и все риски, даже если они прописаны в договоре.

- Сегодня правительство делает все, чтобы привлечь банки и сотрудников за незаконный мисселинг. Это значит, что после обращения в Роспотребнадзор можно рассчитывать на организацию экспертизы.

Однако, бороться с банками очень сложно. В большинстве случаев они заранее себя страхуют от возможных проблем. Самостоятельная борьба может закончится еще на первой встрече с представителем организации, т.е с юристом, который сможет оказать давление. Чтобы не оказаться в безнадежной ситуации, клиент может поступить так:

- Найти на форумах других пострадавших от мисселинга определенного банка.

- Нанять хорошего юриста, который специализируется на разрешении именно таких конфликтов.

- Поднять общественность и распространить схему через СМИ.

- Подать исковое прошение в суд.

Мисселинг - это скрытая форма мошенничества. Полностью обезопасить себя можно только регулярно изучая новые формы воздействия банков на клиентов. Чтобы не попасть в трудную ситуацию, необходимо заранее выбрать вклад и изучить все нюансы, тогда у менеджера банка будет меньше рычагов давления.

Как не попасть в ловушку "мисселинга"

Первый совет, который могут дать специалисты - обязательно изучать договор. Если речь идет о крупной сумме, желательно прийти в банк со своим юристом, который сможет дать профессиональную оценку сложившейся ситуации. Самостоятельно изучение 30 страниц договора, и не знание положений действующего законодательства не дадут результата.

Как показывает практика, перед тем как подписать договор - его можно взять с собой для детального ознакомления. Это значит, что клиент сможет:

- Принять решение на "свежую голову" - дома изучить все плюсы и минусы вложения, посмотреть программы других банков.

- Изучить досконально договор - проверить актуальность положений, изучить действующее законодательство, воспользоваться консультацией юриста.

Также необходимо обратить внимание на следующие пункты:

- наименование организации - при инвестиционном страховании будет указано название не самого банка, а страховой компании;

- страхуется ли вклад со стороны государства - в данном случае это единственный гарант, который обеспечит возврат в 1,4 млн рублей при потере банком лицензии. Более того, страхование такого рода - бесплатно;

- если гарантия доходности - менеджер может говорить о 50% дохода, однако в договоре может быть указано всего 1-2%;

- срок - очень важная часть договора, нарушение сроков часто касается штрафов и потере большой части вклада.

Если в договоре присутствуют непонятные моменты - можно спокойно требовать объяснение. Более того, имея хорошего юриста можно договориться с банков о внесении коррективов.

Полностью обезопасить себя от мисселинга невозможно. Однако благодаря инициативе некоторых участников Госдумы, в 2019 году будет введен новый формат СРО. Именно он поможет определить для менеджеров и банков определенных стандарт продажи страховых полисов и инвестиционных проектов. Узнать более детальную информацию можно из Федерального закона от 13.07.2015 N 223-ФЗ. Новый реестр поможет защитить вкладчиков от навязанных услуг сферы инвестиционного страхования. Также Госдума внесла поправки в №234-ФЗ «Об организации страхового дела в Российской Федерации».

О чем не говорят при ИСЖ

Чаще всего клиенты попадают на уловки банков именно в области ИСЖ - инвестиционного страхования жизни. Первыми лицами, попадающими под риск такого оформления - простые клиенты, которые хотят сделать вклад в своем банке. Как правило, к ним относятся - пенсионеры. Обнаружить подвох получается только после того, как клиент хочет снять деньги для покупки жилья.

Менеджер может не сказать о следующих нюансах такого "вклада":

- до истечения срока договора - деньги вернуть нельзя. Это значит, что даже если и будет возврат по договору, то только малой части;

- вложение не подразумевает накопление % - клиент может не получить ничего, кроме вложенных средств. По факту, вкладчик даже теряет, ведь инфляция за 3 года может составить 30%.

Менеджеры говорят о 15% возможного дохода. На деле все зависит от удачности вложенных средств представителем страховой компании. В данном случае, ИСЖ не страхуется. Если у учреждения отзывают лицензию - клиент не получает деньги обратно. Добиваться справедливости придется через суд, однако если учреждение признают банкротом - тяжбы могут затянуться на десятилетие.

Однако помимо огромного количества минусов, у такого вклада есть и несколько положительных плюсов:

- На такой вид вложения не накладывается арест.

- Вклад не делится между супругами.

- Можно получить налоговый вычет в 13%.

- Если программа вложенных средств не проиграет - доход от вклада будет 15%.

- Клиенты не платят инвестиционные налоги.

Причины, почему вместо вклада навязывают страхование довольно просты:

- Банку выгодно получать такой вид поступления средств для извлечения своего дохода.

- Менеджеры получают хороший бонус к премии.

Если пенсионер выбирает самостоятельно такой вид вклада, он должен убедиться в том, что в договоре есть пункт о наследовании в случае его смерти. Также необходимо обратить внимание на пункты, которые касаются смерти. Если условия будут честными, то дети и родственники пенсионера смогут получить выкупную сумму не дожидаясь 6 месяцев (ГК РФ ч.3).

Заключение

Агрессивная техника продаж не должна стать причиной убытков клиентов банка. Чтобы обезопасить себя от мисселинга нужно помнить о своих правах, об обязательности детализации договора и о возможности пригласить для его изучения опытного юриста. Когда речь идет о крупной сумме денег - не стоит пренебрегать помощью специалиста со стороны.

В случае если клиент банка стал жертвой агрессивной продажи или мисселинга, то бороться с заведением нужно только имея хорошего защитника. Несмотря на то, что в законодательстве понятие мисселинга не зафиксировано, соблюдение закона «О защите прав потребителей» еще никто не отменял.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-16.

Бесплатная горячая юридическая линия.