Обман вкладчиков в МПО - как возвращать деньги

Вложение средств, в различные проекты по типу МПО, МФО, КПК всегда было рисковым делом. Многое зависит от заемщиков, которые чаще всего не возвращают деньги, а также от самих компаний, вкладывающие их в сомнительные стартапы. Международно потребительское общество обмануло вкладчиков – такие заголовки встречаются не реже чем, мошенничество со стороны МФК и других заведений. Сегодня предстоит узнать о том, насколько это рискованно, если шансы вернуть личные накопления через судебное разбирательство.

Что такое МПО

Если углубится в процесс извлечения обещанной прибыли, то разницу между МФК и МПО – заметить достаточно легко. Например, организации делают акцент на вложение средств вкладчиков в «выгодные» проекты, которые в будущем могут стать новым Самсунгом или даже Apple. Если в МФК речь идет о вложении нескольких сотен тысяч и реже миллионов, то при обращении в МПО, граждане все чаще берут кредиты, в надежде погашать их за счет выплаченных %.

Стоит дополнительно выделить, что N 177-ФЗ на этом случае не распространяют. Вклады не страхуются со стороны организаций Центробанка, следовательно, при крушении выделенной «пирамиды», чем чаще такие структуры и являются, граждане будут возлагаться лишь на собственные силы.

Почему граждан привлекают такие площадки:

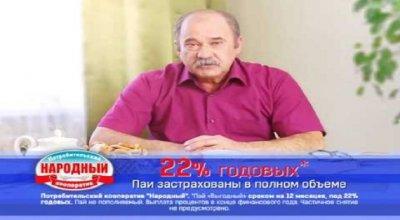

- Первое на что стоит обратить внимание, так это на доходность. Рекордные обещанные % бьют эти организации очень просто. Вместо реальных 30%, а чаще даже 20%, они предлагают гражданам 1000, а то и 2000% годовых. Человек, которые имеет минимальные представления о росте бренда и о том, как трудно сегодня компаниям выйти из тени конкуренции, знает – что суммы эти не реальны даже в самом успешном случае.

- Хорошие специалисты – чтобы договорится с человеком о вложении нескольких миллионов действительно нужен талант. Сотрудники проходят очень тщательный отбор, владеют техниками внушения и НЛП. Договориться о крупном переводе они могут даже по телефону. По статистике, на каждый 1000 разговор с клиентом, 1-2 точно согласятся.

- Правильная стратегия и подача компании – в большинстве случае, организации имеют приставку «Международный», «Национальный» и т.д, это уже заведомо внушает клиенту доверие, которое сложно будет разрушить.

На кого рассчитана работа таких организаций:

- Удивительно, но первую группу можно выделить – бизнесменов, ИП, людей у которых в принципе есть деньги, и они понимают, что их нужно пускать в оборот.

- Пенсионеры, студенты, семьи – это та категория граждан, которая чаще всего надеется на чудо. Ведь если представить точку с продажей лотерейных билетов, именно эти люди периодически участвуют в розыгрышах. Таков менталитет, люди привыкли вкладывать и надеяться на сверхприбыль, заранее понимая насколько это рискованно. Пенсионеры вкладывают накопления, семьи – материнские капиталы и подарки со свадьбы, студенты берут займы и т.д. Цепь очень проста, о ней прекрасно знают мошенники и для каждого находят убедительный аргумент.

МПО очень интересная стратегия, с одной стороны они дают гражданам надежду на реальное увеличение денег, с другой стороны предупреждают о том, что проект может не выгореть и есть все же небольшой риск.

Самые известные компании, обманувшие тысячи граждан

Многие МПО закрываются государственными структурами еще на стадии первых месяцев работы. Так как компании позиционируют себя как международные фонды, они элементарно не проходят налоговую проверку и их закрывают. Однако среди мошенников есть те, кто владеет правовой базой Российской Федерации. Это могут быть как бывшие практикующие юристы, так и просто талантливые бизнесмены, свернувшие с честного пути. Самое неприятное – организации похожи «на трёхглавого змея». Чаще всего эти фонды имеют под организации или других партнеров, осуществляющие преступные действия. В качестве примера можно выделить компанию МПО «Камена» и МПО «Карат», под руководством которой находилось более 10 других учреждений, обманывающих граждан по всей России.

Камене удалось продержаться на рынке более 3-х лет. Убытки сосчитать было крайне сложно, так как половина документации элементарно была уничтожена или владельцы денег просто не захотели терять время на разбирательствах.

Как все было:

- В самом начале граждане, вложившие деньги первыми получали % от той суммы, которая находилась за счет привлечения новых клиентов. Схема мошенничества очень похожа на КПК, где участники фактически обеспечивают друг друга.

- Через год начались первые задержки. Часть клиентов получала свой %, другая нет. Как распределялось – неизвестно, вероятно платили тем, кто имел «вес» в обществе, чтобы оттянуть судебное разбирательство.

- Граждан «кормили обещаниями», что сейчас кризис, санкции, правительство не дает вывести деньги и т.д. С одной стороны, это можно было объяснить, ведь по факту был 2013-2014 год, время, когда рухнул рубль и пошатнулся все секторы бизнеса по всей стране.

- В конечном итоге, выплаты и вовсе прекратились. Около 6 месяцев руководство активно вступало в диалог с вкладчиками, объясняло ситуацию. После чего, неожиданно для всех – компания была признана банкротом.

- Те граждане, которые раньше всех заметили неладное и обратились к опытному юристу – смогли выручить собственные деньги за счет реализации имущества должника, все кто вступал в борьбу за свои права позже всех, изначально потеряв приоритетность – практически ничего не смогли выручить.

Стоит напомнить, что статья 159 УК РФ подразумевает мягкое наказание, которое может сопровождаться домашним арестом, штрафом, в редких случаях заключением под стражей до 5 лет. Организаторы, которые открывают бизнес, знают об этом, поэтому заранее рассчитывают все шаги отхода. Многие до сих пор находятся в розыске вместе с похищенными суммами. Ведь по статистике, более 50% выводится в офшор, в период, когда счета граждан замораживаются и прекращаются выплаты. (Интересно будет почитать: Сделал вклад в КПК или МФО: Вложения и прибыль – что делать, если не возвращают деньги?)

Не так страшно, если бы это было бы единичным случаем. На деле, сегодня можно найти более 200 подобных организаций, к которым с точки зрения действующего законодательства нельзя придраться. Пирамиды со временем обретают легальный статус, поэтому защита граждан в первую очередь находится в их собственных руках.

Среди известных мошенников можно выделить:

- МПО «КАРАТ».

- ЮК «Юстиция-Прайм».

- Ляньбан – строительная компания.

Выделенные «конторы» сотрудничали с известной Каменой. Отдельно стоит сказать о том, что обмануть могут не только в сфере IT или новых технологий, чаще такие компании маскируются под инвесторов:

- Сельскохозяйственного бизнеса.

- Строительного.

- Медицины и т.д.

Распознать обман можно только изучив самостоятельно характеристику пирамид. В свободном доступе есть много информации, которая поможет найти подвох и избежать потери средств. Ведь даже если компанию банкрота включат в реестр обманщиков, больше 30 тысяч рублей от государства получить граждане не смогу. Ни одна экономика не выдержит такой нагрузки, так как речь идет о триллионах «отмытых» и «выведенных» рублей. Международно потребительское общество обмануло вкладчиков, однако это не значит, что о деньгах можно забыть.

Можно ли вообще доверять МПО, МФК, КПК

На деле, несмотря на большой процент обманщиков, доверять такому роду вложения можно. Например, многие МФК уже довольно долго существуют на рынке за счет средств инвесторов, в качестве примера выделяют:

- Е-капуста.

- Быстро деньги.

- Манимэн и т.д.

Компаниям от 5 лет, пока они не участвовали в разбирательствах и не задерживают выплаты своим вкладчикам. Чтобы не попасть в неприятную ситуацию, нужно смотреть на вещи со стороны потребителя:

- Компания дает деньги первому зашедшему – есть высокий риск невозврата. Следовательно, скорее всего через год-два она просто разорится.

- Организация увиливает от вопросов и предоставляет шаблонную информацию – скорее всего сотрудники и сами не знают, что работают на мошенников, действуют строго по инструкции.

- Сомнительная выгода – 1000, 100, 200% не даст ни одни успешный проект. В тех же банках, когда человек делает вклад (его пускают на кредиты), он может рассчитывать максимум на 20%. В займовых и инвесторских проектах может достигнуть максимум 30-40%.

- Проверять через юриста. Только он сможет прочесть договор и найти в нем «подводные камни».

- Страховка – ни одна вменяемая фирма не застрахует сомнительный в клад в международной организации, занимающейся инвестициями. Это огромный риск, не покрывающий расходы в случае банкротства. Если в организации спокойно предлагают воспользоваться услугой партнера – скорее это поддельный филиал, который исчезнет вместе с МПО.

Вклады в такие проекты подобно лотерее, где шансы на удачу равны шансам остаться банкротом. Вкладываться или нет, можно понять только изучив законодательство, документы, договора. Тем более не стоит брать кредиты, так как потерять собственные деньги не так обидно, как остаться должным еще кому-то. Ведь по факту, не возвращенная сумма – это удар по всей экономики страны. В качестве ознакомления следует изучить:

- Уголовный Кодекс и КОАП – даже призыв и активная реклама пирамид может подвести под ответственность обманутого дольщика. Рекомендация друзьям, навязывание услуг в социальных сетях – все это приведет к большому штрафу.

- Федеральное законодательство – «О банкротстве ЮЛ» поможет рассчитать успех на возврат хотя бы части вложенного.

- Гражданский кодекс – правила подачи заявления в Арбитраж сэкономит время на составление всех документов.

Даже придерживаясь этих советов, можно снизить риск попадания в неприятность. Главное, не боятся обратиться к опытному юристу, который сможет еще в самом начале сказать «стоит» или «нет».

Что делать если компания отказывается выплачивать

Если происходят задержки, то это должно стать первым звонком о том, что организация переживает кризис. Намеренный или нет – не главное. Ведь в приоритете каждого вкладчика получение средств, а не разбор причин почему компания банкротится. Специалисты выделяют следующую инструкцию, которая поможет приблизить шанс на возврат:

- Обращение к юристу. Желательно выбирать тех, кто специализируется на таких вопросах. Чаще всего они обладают полной базой, для того чтобы обеспечить своевременность. Ведь именно от времени зависит 90% успеха. Если компания не успела вывести деньги в офшор, то с руководством еще можно договорится о прекращении договора и возврате.

- Объединение – если компания уже заявила о том, что она разорена, то совместная подача заявлений в полицию и в суд ускорит процесс.

- Оповещение других пострадавших – с каждым участником нужно поговорить о том, что следует обратиться в суд. Из-за неполного состава участников в судебном производстве, разбор часто переносят. За это время руководство компании успевает даже распродать имущество и скрыть деньги.

- Правильный защитник – во многих случаях, при банкротстве заведений, присылается на место арбитражный управляющий. Его назначает суд, но очень часто они поддаются влиянию директоров и их просто подкупают. Чтобы все сомнительные сделки были оспорены – желательно нанять юриста, его работа полностью окупится.

- Информирование через СМИ – очень часто пока люди судятся с главным офисом, его поддельные филиалы продолжают работать. Чтобы другие граждане не попали в похожую ситуацию, и дело не затянулось – желательно подключить средства массовой информации. Они будут только рады выпустить «горячий сюжет», который привлечет внимание властей.

Это основная информация о том, что делать в таких случаях. Пытаться самостоятельно с помощью применения силы решит вопрос – бесполезно. Уголовный Кодекс распространяется и на потерпевших. Со скамьи истца очень легко пересесть на место ответчика. Главное набраться терпения и найти опытного защитника своих интересов.

Судебная практика разбирательств с МПО

Несмотря на низкий уровень недоверия со стороны обманутых вкладчиков, историй с полным и частичным возвратом довольно много. Чтобы понять за счет чего, удается вернуть деньги, следует обратить внимание на выделенные этапы:

- Вкладчик не получает %, обращается за возвратом полной суммы за счет применения Гражданского Кодекса.

- Если последовал отказ, причина может быть любая – от «руководство в отпуске» до «нет денег», следует обратиться к юристу.

- Совместно пишется правильное заявление, с указанием нарушения пунктов договора, приложением доказательств и иных документов. Обязательно делаются копии.

- Если полиция не реагирует – совместно с защитником, заявление направляется в прокуратуру района.

- Главное дождаться того момента, когда будет заведено уголовное дело.

- Далее на основании постановления, подается заявление в Арбитражный суд, по месту нахождения организации.

- Если у компании задолженность выше 500 тысяч рублей – встает вопрос о банкротстве.

- Судья назначает арбитражного управляющего, который берет ответственность за судьбу оставшихся денег и имущества.

- В приоритете выплат – когда продаются блага компании, находятся те граждане, которые раньше всех обратились.

Если средств не хватило – начинается производство против имущества тех людей, которые были причастны к банкротству. Это могут быть бухгалтера, которые изначально знали о преступлении, менеджеры, руководители и т.д. Здесь можно применить термин «Субсидиарная ответственность». Детально изучить можно в постановлении ГК РФ Статья 399. (Интересно будет почитать: Что делать если кооператив (КПК) банкротится: Как можно вернуть свои деньги)

Подведение итогов

Если ситуация критична, то пайщики могут рассчитывать на включение должника в реестр. В этом случае, можно получить хотя бы 30 дополнительных тысяч. Для определенной категории граждан, сумма увеличивается до 250 тысяч рублей. Что нужно сделать:

- Составить претензию, это право дает Гражданский Кодекс. Даже если в самом начале понятно, что компания не вернет самостоятельно деньги – стоит это сделать ради «документации».

- Обращение в правоохранительные органы – 1 заявление как «капля в море», желательно найти других пострадавших, чтобы на него обратили внимание.

- Сбор доказательств – обязательно на руках должен быть договор, документы о передачи денег (выписка с банка, например) и т.п.

- Действовать нужно сообща – понятно, что когда речь заходит о деньгах, то чем меньше людей будет на них претендовать, тем больше можно получить после реализации. Но если не найдется нужное количество пострадавших, платить за работу юриста, проверки и т.д. придется самостоятельно. А это не всегда окупается.

- Нельзя молчать – главное поднять общественность, в борьбу после скандала вступают государственные и коммерческие организации, которые хотят прославиться на том «что помогли пайщикам». Любая помощь в такой ситуации – большой плюс.

Сторонние организации, которые помогают в борьбе с любым видом мошенничества в финансовой сфере и пирамид:

- Банк России - если компания легально существовала на территории страны, первая претензия должна поступить именно в эту организацию. Ведь фактически, именно отдел безопасности не до конца изучил ее деятельность, что привело к потере миллионов рублей.

- ФинПотребСоюз - организация, осуществляющая помощь в борьбе с нарушением договоров и соглашений. Это как Роспотребнадзор, только в борьбе с банками, МФК, МПО и т.д.

Так как многие граждане берут кредиты, разумно выделить - организацию "За права заемщиков". Ведь по факту, банкам все равно, что дело прогорело, им нужен возврат с %. Чтобы справиться с этой нагрузкой, следует получить консультацию у представителей этой службы. Чаще всего удается добиться "каникул", т.е это то время, которое необходимо хотя бы для частичного возврата денег от мошенников.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-16.

Бесплатная горячая юридическая линия.