Налоговая инспекция блокирует расчетный счет: Как можно узнать и причины блокировки

Приостановление финансовых операций и из проведения по различным счетам для юридического лица – это едва ли не самый стандартный и классический вариант оказания воздействия на того, кто является плательщиком налогов. Кроме того, подобная мера способна как частично, так и полностью уничтожить или саму компанию, или ее основную деятельность. Что такое блокирование расчетного счета компании, почему, когда и при каких обстоятельствах налоговые службы имеют право на то, чтобы заблокировать счета юридических лиц и как можно этого избежать?

Кто по закону может блокировать расчетные счета

Право на то, чтобы заблокировать расчетные счета юридического лица есть у следующих служб:

- Судебные организации и органы;

- ФНС;

- Различные банковские организации и учреждения.

В том случае, если блокировкой расчетных счетов компании занимается именно банковское учреждение, у этого действия существует несколько различных причин:

- В отношении юридического лица есть хотя бы подозрения в том, что эта организация занимается отмыванием денежных средств.

- Финансовые действия и манипуляции организации являются сомнительными или носят такой характер.

- Компания внесла одного или несколько различных изменений в свои учредительные документы и не оповестила об этом банк.

- Недействительный юридический адрес компании.

В том случае, если подобное решение принималось банковским учреждением, компанию и ее представителей должны уведомить о блокировке, а также объяснить ее причины со ссылками на соответствующие законы и указы. Однако важно знать, почему налоговая службы хочет заблокировать счета.

Блокировка расчетных счетов

Однако чаще всего бывают такие ситуации, при которых деятельность компании останавливается из-за блокировки счетов силами налоговых организаций. При этом деятельность компании на самом деле замирает, а это значит, что банковская компания не в состоянии совершать платежи или проводить иные финансовые операции. А это говорит о том, что компания рано или поздно начнет просто работать с убытками.

Процесс блокировки:

- Для начала налоговые органы выносят решения о начале применения мер по блокированию расчетных счетов организации.

- Решение будет идти в банковскую организацию.

- Копию соответствующего решения вручат компании или ее представителям.

- Сразу же после этого налоговая служба заблокирует расчетный счет и передаст данные о своих действиях в ИФНС.

В том случае, если заморозка расчетных счетов производится на противозаконных основаниях, компании и ее представителям предстоит обратиться в налоговые органы, чтобы разрешить ситуацию и решить проблему.

Следует учесть, что блокирование счетов юридического лица – это больше принудительная мера, главная задача которой заключается в том, чтобы как можно быстрее и как можно более эффективно заставить юридическое лицо выполнить собственные обязательства по финансовым средствам и их движением. В случае необходимости в действующем законодательстве можно найти все существующие на данный момент веские причины для блокирования средств и расчетных счетов юридического лица.

Причины блокировки налоговой службой

Налоговые службы и их представительства имеют полное право на то, чтобы заблокировать расчетные счета юридического лица в следующих случаях:

- Компания по каким-либо причина не подала декларацию в течение 10 суток с того момента, как прошла назначенная для этого дата.

- Компания сдала отчетность в электронном виде, однако не отправила в установленные сроки квитанции о том, что документация была успешно принята.

- Решение о блокировании одноного или нескольких расчетных счетов юридического лица было принято и вынесено по итогу проведенных проверок.

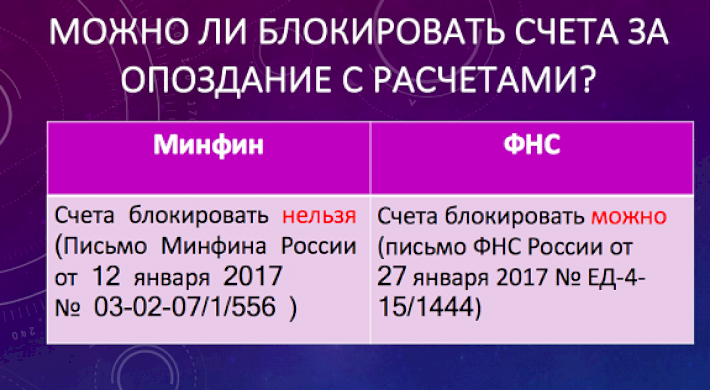

Следует также отметить и то, что если решение о блокировании счетов было вынесено из-за нарушения установленных сроков сдачи отчетности бухгалтерии, это будет неправомерным действием со стороны налоговых органов. Теперь же стоит рассмотреть все эти ситуации более подробно.

Нарушение сроков сдачи финансовых деклараций

В том случае, если юридическое лицо нарушило все временные сроки передачи деклараций, налоговая инспекция вполне имеет полное право на то, чтобы заблокировать расчетные счета этой организации. При этом следует отметить также и то, что подобная мера распространяется лишь на налоговые финансовые декларации, а это значит, что на другие отчетности подобное право не будет распространяться.

Следует учесть, что расчетные счета будут арестовываться сразу же на всю ту сумму, которая была размещена на этом расчетном счете. В итоге компания, даже если счет будет заблокирован, все равно сможет обладать правом на совершение целого ряда самых разных платежей. Это могут быть налоговые платежи, а также те, которые на основании очередности будут стоять выше, чем налоговые платежи.

Компания не заплатила налог

У инспектора налоговой организации могут быть все необходимые основания для того, чтобы заблокировать счет юридического лица, но лишь в пределах той финансовой суммы, по которым налоги не были уплачены. При всем при этом блокировке будут подвергнуты все те финансовые счета, которые есть в компании, и лишь в пределах сумма налоговых сборов.

К примеру, юридическое лицо имеет несколько расчетных счетов, и в каждом из них есть 20 тысяч рублей. На основании требований от налоговой службы сумма налогов, подлежащих оплате, составляет 10 тысяч рублей. В таком случае налоговая служба или заблокирует один счет, или возьмет с каждого по 5 тысяч рублей. В том же случае, если вдруг налоговая служба заблокирует больше, чем должна, следует написать заявление в ИФНС с просьбой снять ограничения и блокировки со счетов.

Непредоставление отчетных документов

После того, как налоговая организация отправит юридическому лицу документы, обязанность юридического лица на этом этапе – подтвердить получение этих документов. Причем сделать это необходимо в течение 6 дней.

Квитанцию необходимо отправлять в обязательном порядке, если юридическая компания получила:

- Уведомление о визите в ФНС.

- Требования, касающиеся предоставления документов.

- Требования, касающиеся предоставления пояснений по текущим и вероятным вопросам.

В таких и подобных этим ситуациях расчетные счета компании будут заблокированы в 10 дневные сроки с того самого времени, когда сроки для предоставления квитанции истекли.

Что делать для разблокировки расчетного счета - условия, основания при ошибочной блокировке

В том случае, если налоговая служба по каким-либо причинам совершила ошибочную или же вовсе противозаконную блокировку, юридическому лицу важно знать о причинах даже ошибочных блокировках, а также знать, как в такой ситуации поступать:

- Счет компании заблокировали в тот период, которая она находилась еще в процессе банкротства или его получения. В том случае, если организация была официально признана банкротом, то все возможные ограничения этого юридического лица должны быть автоматически сняты, о чем говорит достаточно богатая судебная практика разрешения подобных дел.

- Компания не смогла вовремя сдать бухгалтерскую отчетность. Следует учесть, что это достаточно редкий на данный момент случай, однако на практике встречаются даже они. Для того, чтобы устранить блокировку своих расчетных счетов по этой причине, необходимо написать соответствующую жалобу в региональные отделения ФНС, а также жалобу в прокуратуру.

- Компания занимается реорганизацией. Еще одна причина ошибочной блокировки расчетных счетов. Следует учесть, что здесь нет нарушений как таковых, а ситуацию можно без лишних проблем оспорить. Единственный момент, который следует при этом учесть – каким бы простым или сложным не был этот процесс, на данный момент на территории России практики разрешения подобных дел очень и очень мало.

- Компания работает с фирмами-однодневками. А вот это уже более весомый и серьезный повод для того, чтобы заблокировать счета юридического лица, однако и в таком случае можно разрешить это решение налоговой службы в рамках судебного делопроизводства.

- Декларация не пришла вовремя из-за Почты России. Следует отметить, что ФНС не будет разбираться, почему на столе у работников нет документов от определенной компании, поэтому и здесь тоже предстоит обратиться за помощью в судебные органы, где необходимо доказать, что посылка не пришла вовремя из-за того, что ее не успели отправить службы Почты России.

- Компания не заплатила определённый налог, но все равно была заблокирована вся сумма. Подобная проблема встречается практически всегда и каждый день. Принцип и схема действий будет точно такой же – необходимо написать жалобу и отправить ее в ФНС или же обратиться за помощью в судебные инстанции. Существуют также примеры, при которых предприниматели обращались с аналогичными жалобами в службы ФСН и МинФин, и после этого проблема достаточно оперативно и без лишних проблем и разбирательств разрешалась.

Из всего этого следует, что в большинстве случаев действительно правильным, эффективным и надежным способом будет обращение за помощью к органам судебного делопроизводства.

Какие действия и расчеты можно делать при блокированном счете?

В действующем законодательстве есть большое количество самых разных случаев, при которых существуют допустимые расходные операции даже в случае заблокированных счетов. К примеру, если на расчетном счете юридического лица налоговая служба заблокировала не все деньги, то в таком случае компания имеет право использовать незаблокированный остаток так, как посчитает необходимым. В том случае, если налоговые службы заблокировали вообще все деньги, то тогда компания все еще имеет право на то, чтобы в рамках очередности оплачивать:

- Исполнительные листы, алименты и возмещение вреда (это первая очередь).

- Выплата гонораров автору и выходных пособий (это вторая очередь).

- Выплата зарплаты, ФСС и ПФР (это третья очередь).

- Исполнительная документация, так или иначе относящаяся к гражданским спорам, а также к правонарушениям административного характера (это четвертая очередь).

- Платежная документация, так или иначе связанная с перечислением аванса по сборам и налоговому обложению.

Как проверить, был ли заблокирован счет, и разблокировать его

Для того, чтобы проверить состояние счетов и то, были ли они заблокированы, необходимо зайти на сайт ФНС и произвести проверку всех имеющихся в компании расчетных счетов на наличие у них блокировок. Причем сделать это можно дома, так как соответствующий сервис, позволяющий проверить состояние расчетных счетов, работает уже несколько лет.

Также важно знать, как правильно разблокировать счет или сделать для этого все необходимое. Здесь необходимо учесть, что все действия, так или иначе связанные с разблокировкой счетов у налоговых служб необходимо осуществлять максимально оперативно, ведь блокировка негативно отражается на состоянии дел во всех организации в целом. А сделать нужно следующее:

- Информирование. Первое, что необходимо сделать – это выяснить, в чем именно заключается проблема. Для того, чтобы сделать это, необходимо обратиться непосредственно в свою банковскую организацию, в отделении которой был открыт счет юридического лица. Также в банковском отделении необходимо уточнить у сотрудника, в связи с чем и на каких именно основаниях операции по расчетным счетам, принадлежащим юридическому лицу, были приостановлены. В большинстве ситуаций работники банковского отделения или назовут причину, или же назовут номер и точную дату принятого решения, на основании которого расчетные счета юридического лица были заблокированы.

- ФНС. После того, как стали известные причины блокировки, необходимо использовать все полученные в банковском отделении данные, а после этого пойти прямо в ФНС. Там необходимо обратиться к специалисту и уточнить, на основании чего и по какой причине было вынесено решение о блокировке счетов компании. Подобный шаг позволяет значительно сократить время, необходимое для разблокирования счетов.

- Устранение. После получения максимально подробного ответа необходимо приступить к устранению причин блокирования счетов. В том случае, если блокировка связана с недоимками по налоговым платежам, необходимо погасить долг, если не была предоставлена декларация, необходимо ее предоставить. И так с любой причиной. Вообще на данном этапе самое главное – узнать причину и максимально быстро ее устранить.

- Информирование ФНС. Сразу же после того, как компания и ее представители сделали все необходимое для того, чтобы разблокировать счета, они должны проинформировать ФНС об этом.

Важный момент: будет ошибкой вместо решения проблемы идти в другой банк и открывать чет там, так как тот банк, который откроет счет компании с «приостановкой», будет оштрафован.

Как избежать блокировок

Избежать блокировки помогут следующие приемы:

- Замена блокировки на гарантию банка.

- Найти ошибки налоговой службы при вынесении решения о блокировании счетов и написать жалобу.

- Контролировать все действия компании и ее отдельных сотрудников, от которых зависит взаимодействие с банком и налоговой службой.

Однако самым эффективным будет все же следить за тем, чтобы компания все законные обязательства перед налоговой службой. Но, даже если компания совершила какие-либо нарушения, их необходимо как можно быстрее устранить, так как именно это действие позволит разблокировать счета. Разблокировка счетов при этом будет происходить на следующий день после того момента, как налоговые службы получат все необходимые суммы или же документы.

Неправомерная блокировка и ответственность

В тех ситуациях, при которых сроки разблокировки были нарушения налоговой службой или же если решения об остановке операция было неправильным, налоговая служба сама должна будет выплатить проценты юридическому лицу (конечно же, это касается только тех ситуаций, при которых юридическое лицо, зная о просрочке со стороны налоговых служб, предъявит требование).

При этом проценты будут начисляться со дня передачи в банк решений о заморозке операций с финансами, а закончится начисление процентов в тот самый день, когда в банк поступит соответствующее решение о том, что блокировка и заморозка расчетных счетов юридической организации была отменена.

При всем при этом после как в банке будет решение о том, что операции с деньгами приостановлены, инспекция должна будет начать начисление процентов даже в тех моментах, если организация пользовалась расчетными счетами.

В какие сроки снимается блокировка с расчетных счетов

В большинстве случаев речь идет о 24 часах с момента устранения нарушений и уведомления налоговых органов. Однако в некоторых случаях возможны и максимальные сроки:

- Если компания не сдала декларацию, разблокирование произойдет на следующий рабочий день с момента устранения нарушений и информирования об этом.

- Если средства блокировались из-за недоимки, то разблокирование будет произведено на следующий день после того, как была предоставлена соответствующая выписка.

- Если квитанции не были вовремя отправлены – на следующий день с момента передачи квитанций.

Как видно, сроки разблокирования счетов разумны, поэтому юридическому лицу не придется должно жать. А если человек будет действовать максимально оперативно, то проблема разрешится очень быстро и с самыми минимальными потерями. Однако для этого важно быстро подготовить необходимые документы и быть уверенным в том, что можно быстро найти недостающую сумму денежных средств.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-16.

Бесплатная горячая юридическая линия.